Trích: Tại sao hầu hết các nhà giao dịch Forex sử dụng đồ thị nến? Tìm hiểu những điều căn bản của đồ thị nến cũng như các ưu và nhược điểm khi sử dụng loại đồ thị này trong phân tích kỹ thuật.

Bạn có biết rằng phần lớn các nhà giao dịch sử dụng đồ thị nến để phân tích và giao dịch Forex? Một vài lý do đằng sau lựa chọn này bao gồm khả năng dễ theo dõi hành động giá; các đồ thị nến thể hiện được thông tin có chiều sâu một cách đơn giản và dễ hiểu. Hơn thế nữa, các nhà giao dịch Forex có thể tìm kiếm các mô hình nến khác nhau, thứ mà mách bảo cho họ về diễn biến tiếp theo của thị trường dựa trên những chuyển động giá trong quá khứ.

Vậy, đâu là những điều quan trọng mà bạn nên biết về các đồ thị nến? Trong bài viết này, chúng tôi sẽ hướng dẫn bạn một cách ngắn gọn về lịch sử của đồ thị nến, cách đọc đồ thị nến cơ bản, đồng thời thảo luận về một vài ưu và nhược điểm của việc sử dụng đồ thị nến trong phân tích kỹ thuật.

Lịch sử của các đồ thị nến

Đồ thị nến được phát minh vào thế kỷ XVIII, và nó trở nên phổ biến ở châu Á sau khi nhà buôn gạo Munehisa Homma sử dụng nó để bán gạo tại chợ Ojima, Osaka, Nhật Bản. Vị thương nhân này sử dụng một mẫu rất giống với các mô hình nến ngày nay.

Mặc dù vậy, phải đến những năm 90, đồ thị nến mới trở nên phổ biến ở Mỹ và Châu Âu. Trước giai đoạn này, thị trường tài chính ở các lục địa này chủ yếu sử dụng đồ thị đường hoặc cột. Steve Nison, một nhà phân tích kỹ thuật thị trường, là người đã giới thiệu đồ thị nến với các thị trường tài chính phương Tây vào đầu những năm 90.

Due to these features, the use of candlestick charts became the norm in the financial markets in the last few decades. Các nhà giao dịch ở Mỹ và châu Âu sau đó nhận ra có thể dễ dàng đọc hiểu hành động giá trên đồ thị nến hơn trên các đồ thị cột và đường. Bên cạnh đó, đồ thị nến cũng thể hiện hành động giá một cách trực quan và chính xác hơn với màu sắc để phân biệt hướng đi của giá đồng tiền. Nhờ những đặc trưng này, việc sử dụng đồ thị nến đã trở thành chuẩn mực trên thị trường tài chính trong vài thập kỷ qua.

Cấu trúc của nến và đồ thị

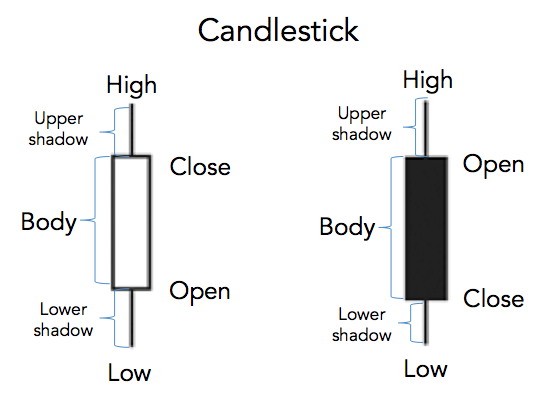

Hiểu được cấu trúc cơ bản của nến là vô cùng quan trọng trước khi bạn bắt đầu học cách đọc đồ thị nến. Tương tự như mỗi cột trong đồ thị cột, một cây nến cũng đại diện cho một khoảng thời gian nhất định: 1 phút, 1 giờ, 1 ngày, 1 tuần, 1 tháng hoặc các quãng thời gian khác. Tuy nhiên, khác với cột, nến cung cấp nhiều thông tin giá trị hơn:

-

Đầu tiên, nó cho thấy giá mở cửa lúc bắt đầu một khoảng thời gian

-

Thứ hai, nến thể hiện giá đóng cửa khi khoảng thời gian kết thúc

-

Thứ ba, nến cho biết giá cao nhất đã được ghi nhận được trong khoảng thời gian hình thành cây nến

-

Cuối cùng, nến ghi nhận mức giá thấp nhất trong khoảng thời gian đó

Candlestick: Nến

High: Giá cao

Upper shadow: Bóng nến bên trên

Body: Thân nến

Lower shadow: Bóng nến bên dưới

Low: Giá thấp

Close: Giá đóng cửa

Open: Giá mở cửa

Trong ảnh trên, rất dễ dàng để nhận thấy một cây nến là tăng hay giảm dựa theo giá đóng cửa và mở cửa. Khi giá đóng cửa thấp hơn giá mở cửa, đó là nến giảm. Ngược lại, khi giá đóng cửa cao hơn giá mở cửa, đó là nến tăng. Phần sợi dài bên trên và dưới được gọi là bóng nến trên và dưới, thể hiện giá thấp nhất và cao nhất được ghi nhận trong khoảng thời gian cây nến hình thành.

Một đồ thị nến sẽ gần giống một đồ thị cột, vì nó thể hiện các mức giá chính trong một giai đoạn thời gian. Tuy nhiên, như đã giải thích ở phần trên, những cây nến khác với cột ở chỗ chúng có nhiều tính năng và màu sắc để thể hiện hướng đi của cặp tiền. Điều này giúp nhà giao dịch Forex nắm được diễn biến giá của cặp tiền một cách dễ dàng hơn và từ đó có thể đưa ra các quyết định giao dịch mang tính toàn diện hơn.

Ưu điểm của đồ thị nến trong phân tích kỹ thuật

#1 Ưu việt hơn các đồ thị truyền thống

Các đồ thị cột truyền thống không truyền tải được nhiều thông tin, trong khi đồ thị nến lại thể hiện được hành động giá trên thị trường một cách chi tiết. Quan sát hành động giá của một cặp tiền Forex qua thời gian, các nhà giao dịch có thể sẽ tìm ra được những mô hình phân tích dự đoán hướng đi tương lai. Sau một thời gian ngắn sử dụng, phân tích mô hình nến có thể trở thành một hoạt động không thể thiếu trong cuộc sống hàng ngày của một nhà giao dịch Forex.

#2 Góc nhìn về tâm lý

Các giao dịch tiền tệ thường bị ảnh hưởng bởi lòng tham, sự sợ hãi và niềm hy vọng. Do đó, phân tích kỹ thuật cần được sử dụng để hiểu được các yếu tố tâm lý này. Với việc sử dụng phân tích mô hình nến như một phần không thể thiếu trong phân tích kỹ thuật, bạn sẽ đọc được những thay đổi trong việc xác định giá trị của thị trường, mà không bị ảnh hưởng bởi các yếu tố tâm lý kể trên (còn gọi là tâm lý nhà đầu tư). Các đồ thị nến làm được điều này bằng cách thể hiện sự tương tác giữa phe mua và phe bán, phản ánh bằng diễn biến giá.

#3 Dễ hiểu

Các mô hình nến thể hiện một cách rất rõ ràng những mô hình có độ chính xác cao. Kết hợp đồ thị nến với một số công cụ phân tích kỹ thuật cơ bản, bạn có thể dễ dàng phát hiện các mô hình trên thị trường và kiếm lời bằng việc giao dịch dựa theo những mô hình đó. Đồ thị nến tuyệt vời nhất ở chỗ chúng không tốn nhiều thời gian để thành thục. Với việc luyện tập hàng ngày, bạn có thể dễ dàng ghi nhớ các mô hình nến (tất nhiên sẽ phải cố gắng một chút, nhưng phần thưởng khi hiểu được chúng là vô giá). Thêm vào đó, có rất nhiều chỉ báo kỹ thuật sẽ báo hiệu cho bạn khi một mô hình nến xuất hiện.

Nhược điểm của đồ thị nến trong phân tích kỹ thuật

#1 Hình dáng của nến sẽ tùy biến trên từng khung thời gian

Một mô hình nến có thể trông hoàn hảo trong một khung thời gian, nhưng nó cũng có thể trông hoàn toàn đối lập trong một khung thời gian khác. Điều này sẽ khiến bạn khó lòng đặt trọn niềm tin vào dự báo của một mô hình nến nếu sử dụng nhiều khung thời gian, và từ đó gây ra sự lưỡng lữ trong việc thực hiện giao dịch. Nếu nến có đủ kích thước, chúng có thể xuất hiện trên đa khung thời gian; tuy nhiên, sự xuất hiện này không phổ biến.

#2 Khó dự đoán và khó quản lý rủi ro

Giao dịch với đồ thị nến có thể ảnh hưởng đến việc quản lý rủi ro. Hầu hết các nhà giao dịch Forex vào lệnh khi nến đóng và đặt mức cắt lỗ ở điểm thấp của nến. Vấn đề phát sinh ở đây là bạn không thể biết nến sẽ đóng cửa ở mức giá nào, và điều này gây khó dễ cho việc lên kế hoạch trước cũng như ảnh hưởng đến việc quản lý rủi ro của một nhà giao dịch.

#3 Nến là một chỉ báo theo sau

Phân tích kỹ thuật mô hình nến là một chỉ báo theo sau (lagging indicator), vì phần lớn các nhà giao dịch Forex sẽ đợi nến đóng rồi mới bắt đầu giao dịch. Điều này có nhiều nhược điểm, trong đó điều đáng chú ý nhất là chỉ báo theo sau chỉ ghi lại kết quả, và các nhà giao dịch sẽ phải tự suy đoán diễn biến giá tiếp theo.